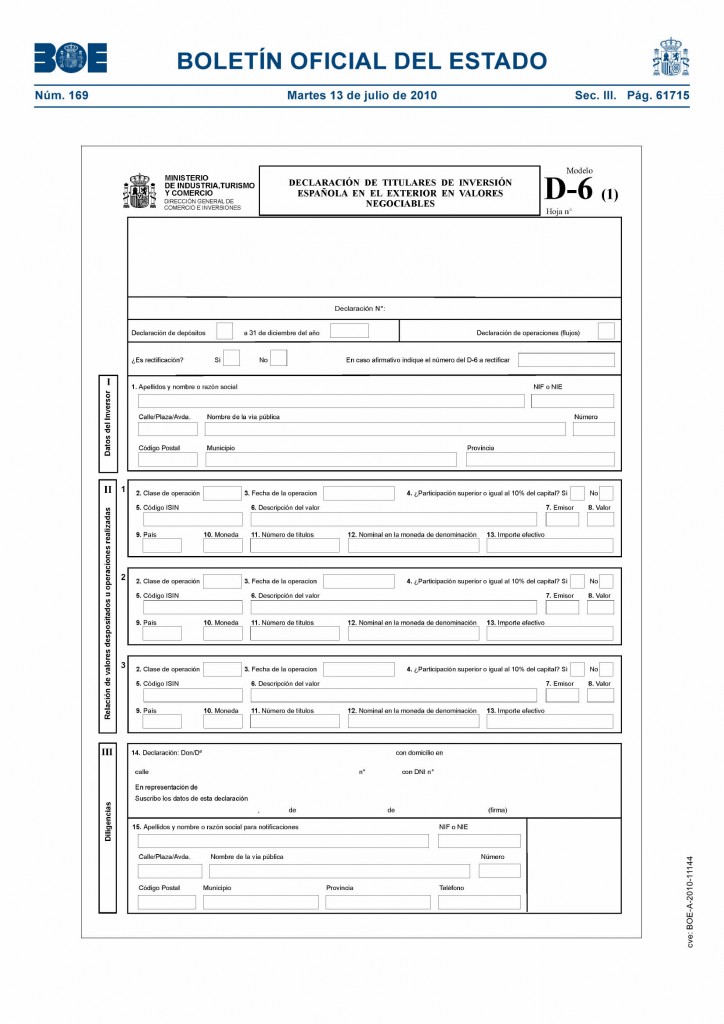

Corresponde utilizar este modelo D-6 para efectuar las declaraciones al Registro de Inversiones de las inversiones españolas en el exterior en empresas que cotizan en Bolsa, cuando los valores se depositen en el extranjero o permanezcan bajo custodia del titular de la inversión.

Este modelo se presenta por dos razones, una cuando haya una inversión significativa (Declaración de Flujos) y otra al final de cada año natural (Declaración de depositos). En el encabezado del modelo se marcará si se declaran depositos o flujos.

- Declaración de flujos: Deberá efectuarse una declaración de flujos por cada inversión o liquidación que se realice en sociedades no residentes en las que el inversor tenga una participación de, al menos, el 10% del capital o forme parte de su órgano de administración o cuando la inversión supere 1.502.530,26 Euros. El plazo para la presentación de esta declaración será de un mes a contar desde la fecha de realización de la operación. Si no se da ninguna de las circunstancias anteriores, no hay que presentar esta declaración.

- Declaración de depósitos: la declaración de depósitos en el exterior se presentará en el mes de enero de cada año y estará referida al 31 de diciembre del año inmediato anterior. Le plazo para la presentación será durante el mes de enero de cada año, corespondiendo a la declaración del año anterior. En general todos los titulares de valores depositados en el extranjero tendrán que presentar esta declaración anualmente.

Este impreso se acompañará de:

- Fotocopia del DNI/NIE del titular de la inversión española en el exterior, la primera vez que declare.

- Fotocopia de los extractos de la cuenta/s de valores en el exterior, siempre que se presente una declaración.

Datos a declarar

- Apellidos y nombre o razón social, NIF o NIE y domicilio del titular.

- Para cada operación o valor

- Clase de operación (sólo en declaracion de flujos) Códigos: 2. Compras 4. Ventas

- Fecha de la operación (sólo en declaración de flujos)

- ¿participación superior o igual al 10% del capital? se marcará en caso afirmativo y se indicará en la siguiente casilla el porcentaje correspondiente.

- Código ISIN

- Descripción/Nombre del valor Emisor, se marcará el código corespondiente

- 100. Organismos internacionales de carácter multilateral.

- 200. Administraciones Públicas y Corporaciones Regionales y Locales.

- 300. Entidades financieras (sector público y sector privado)

- 400. Entidades no financieras (sector público y sector privado).

- 600. Estado español, Comunidades Autónomas y Corporaciones Locales.

- 700. Entidades financieras (sector público y sector privado).

- 800. Entidades no financieras (sector público y sector privado).

- Valor, se señalará la clase de valor según los siguientes códigos:

- 00. Derechos de suscripción y otros derechos análogos.

- 01. Acciones con derecho a voto.

- 02. Acciones sin derecho a voto.

- 03. Participaciones en fondos de inversión.

- 05. Deuda a largo plazo emitida por AAPP, corporaciones Regionales y Locales.

- 06. Otra deuda largo plazo no convertible en acciones.

- 07. Otra deuda a largo plazo convertible en acciones.

- 10. Deuda a corto plazo emitida por AAPP, Corporaciones Regionales y Locales.

- 11. Otra Deuda a corto plazo.

- 41. Otros valores y derechos.

- País, se consignará el código país de donde se realiza la transacción o donde están depositados los valores (segun sea declaración de flujos o de depósitos)

-

Moneda, se indicará el código de la moneda en la que esté denominado el valor.

- Nominal en la moneda de denominación

- Importe efectivo:

- Declaración de flujos: en euros, se indicará el valor en euros al cambio del día de la operación

- Declaración de depósitos, se indicará el valor de cotización a 31 de diciembre en la divisa en que está denominado el valor (la misma que la casilla 10)

-

Diligencias

-

D

eclaración.

Se indicarán los datos, lugar, fecha y firma del inversor o de su representante.

- Apellidos y nombre o razón social para notificaciones

-

Forma de presentación

- En papel en cualquier regístro de la Administración

- Telemáticamente en https://subsede.comercio.mityc.gob.es

La documentacion adicional se podrá remitir a

- Ministerio de Economia y Competitividad. Subdirección General de Inversiones Exteriores. Paseo de la Castellana, 162 planta 11 despacho 36. 28046 MADRID

- invext.sscc@comercio.mineco.es

Hola,

Por favor me podrías decir ¿dónde se presenta el impreso del D6? Dices “en cualquier registro de la Administración “, ¿Quieres decir la Administración Tributaria? Si eres un particular, ¿no se puede presentar por vía telemática? Al intentarlo parece que sólo lo puede hacer una persona jurídica (pide nombre de entidad depositaria y código de acceso que no tengo).

Muchas gracias, Un saludo

SJ

Si te pide eso no lo estás haciendo bien. Parece que lo mandas a un sitio donde esperan otros documentos

Hola Javier, soy de México y tengo una cuenta donde poseo acciones cotizadas en bolsa, entiendo que, a pesar de que es muy poco (10.000€), debo presentar el d6 porque no tiene importe mínimo. Lo que no se es, ¿Hay régimen sancionador por no presentar la declaración? o por presentarla extemporaneamente, muchas gracias!!!!!!!

Si, de 150 o 300 euros. Pero en 15 años no se ha aplicado nunca esta sanción, ni por no presentar ni por presentar tarde.

soy un muy pequeño inversor. Abri una cta con un broquer de inglaterra

En 2013 ingrese 2000 € y al 31-12-2013 solo me quedan 6 €, es decir perdi casi todo lo ingresado.

Debo hacer el modelo D-6 a pesar de ser tan insignificantes las cifras

En el D6 se declaran los valores cotizados que tengas a final de año. Si a final de año sólo tienes 6 euros en liquidez, al no tener valores no tienes nada que declarar.

Pero decláralo en IRPF, porque estas pérdidas a corto plazo reducen la base imponible general. Es como si restaran del salario que has cobrado y ahorrarás un dinero en IRPF.

Hola Javier,

muchas gracias por tu pagina, es muy útil. Yo tengo una cuenta fuera con dinero líquido, depósitos, renta fija, variable y convertibles. Por lo que he leido solo tengo que declarar los títulos a renta fija, las acciones en renta variable y las convertibles?

Lo puedo solicitar y presentar en una oficina de hacienda?

Gracias pro tu ayuda

Efectivamente declaras todo menos el saldo de la cuenta.

Se puede presentar por registro en cualquier administración pública, lo cual incluye las delegaciones y administraciones de hacienda.

Buenas tardes Javier, he de presentar el modelo D6 y tengo varias dudas que te agradecería mucho, me aclarases. La cartera se compone de cuentas corrientes, de acciones y de Hedge funds. He de declarar el importe de cuenta corriente ? el importe no llega a 10.000 euros. He de declarar el Hedge funds, me viene con ese nombre, son fondos de inversión verdad ?. Otra consulta, no tengo claro lo de la declaración de flujos, el límite cual es ???, por cada producto, si se posee más del 10% del capital total del producto que se invierte ? y no tengo claro si se supera el límite de inversión de 1.502.530,26 euros ,si se refiere de cada producto, o este último límite se refiere al total de la cartera ?. Muchísimas gracias de antemano. Un saludo

La declaración de flujos se presenta en el mes siguiente a que se haya producido un hecho significativo:

que la inversión pase de un 1.5 millones, o

que se adquiera más del 10% de una empresa no residente, o

que te nombre miembro del órgano de administración de la empresa no residente

declarandose en este caso cada operación de las anteriores cuando ocurra.

Buenas tardes Javier,

Mi mujer y yo (casados en régimen gananciales) tenemos una cuenta en Interactive Brokers, con titularidad al 50%. ¿Hemos de hacer una declaración D6 cada uno al 50%? No veo donde poner el % de titularidad (como ocurría por ejemplo en el DD1).

Por otra parte, mi esposa (británica) tiene inversiones fuera de España a su nombre al 100% (dos fondos de inversión y un Plan de ahorro fórmula seguro de vida). ¿hace ella sola la declaración para estas inversiones o hacemos 2? Hago esta pregunta porque según he leído en la página de hacienda, para el modelo 720 parece que tengo que hacer la declaración de mi titularidad al estar en régimen gananciales.

Muchísimas gracias por la ayuda.

Roberto

PD: he vivido en varios países y esta “fiscalización al ciudadano” sólo lo he vivido en España, aunque comparto el objetivo de evitar el fraude, me parecen lamentables los métodos que emplean. El tiempo del ciudadano obviamente no cuenta para la Administración. Lo considero un abuso de poder.

Dado que eres cotitular de un valor lo que tienes que declarar en el D6, son los títulos que tienes, y como valor poner el valor que te corresponde, el 50%. También podrías declarar la mitad de los títulos que tienes por su valor al 100%, pero me parece más correcta la primera solución. El resultado en ambos casos es el mismo.

Si las inversiones de tu mujer, son de ella, no comunes, entonces esto lo declara sólo ella en su declaración.

La consulta que haces es sobre titularidad en gananciales. Las inversiones de tu mujer en UK son bienes privativos o gananciales? Verificalo, porque a lo mejor has declarado tu estos bienes en el 720, sin tener que hacerlo.

Si quieres mi opinión sobre el modelo 720, mira este post: http://jullastres.es/wordpress/?p=987

Muchas gracias Javier.

Una cuestión más; ¿la póliza de ahorro vinculada a un seguro de vida se considera una inversión a declarar en D6? No lo veo claro en la relación de epígrafes, podría asimilarse a un fondo de inversión, pero no dispone de un código ISIN, sino de un número de poliza.

En el D6 se declaran valores negociados. La póliza de seguros no es un valor negociado por lo que no se declara.

Buenos días,

me acabo de enterar de que hay que presentar el modelo d6. Es nuevo para este año o tendría que haberlo presentado también en enero 2013?

tengo una cartera de valores con fondos, que tendría que presentar d6 y futuros que veo no tengo que declararlos. Lo que no entiendo es lo del apalancamiento y ETE, pues cada operación de futuros es por un importe de unos 100.000€ de lo que se desembolsa menos. Se suma o al no llegar a 1.500.000€ por operación no hago ETE?

Muchas gracias

El D6 existe desde 1991.

Salvo que te reclamen, presenta el que está ahora en plazo.

ETE. Cada operación de futuros computa por su nominal, suma los nominales de todas las posiciones que has abierto en el ejercicio, y si no llega a 1.000.000 la suma no tendrás que presentar. Se suman los nominales, no la cantidad depositada en garantía para abrir la posición.

Saludos Javier,

Mi pregunta es si las opciones sobre acciones o indices tampoco se declaran en el D6.

Gracias por tu ayuda.

Los futuros no se declaran en el D6.

Pero por el apalancamiento es muy posible que llegues a los límites para tener que presentar la ETE al Banco de España.

Me ha surgido una duda releyendo todo otra vez. En mi caso las condiciones de flujo no las cumplo, por tanto no tengo que hacer nada. En el caso de valores depositados en el extranjero, ¿si a 31 de diciembre no tienes ninguna operación abierta debes rellenarla?

Entiendo que no porque no tienes ningún valor depositado en mi broker extranjero. ¿Es así?

Gracias y feliz año

Si no tienes posiciones abiertas no tendrás nada que declarar en el D6. Si, es correcto.

Saludos Javier

Gracias por todas las preguntas aclaradas anteriores, pero cuando te crees ya lo tienes claro te vas enterando de nuevos formularios que tienes que presentar y deberiamos haber estado enterados de ellos .

En mi caso yo abri una cuenta con InteractiveBrokers en septiembre del 2012 inferior a los 50000€ y no informe del modelo D6 ,que no sabia que tenia que informar aparte de que un principio en la cuenta no compre ningun valor ha informar, a lo largo de este año 2013 he ido haciendo operaciones de compra /venta de acciones en USA

con plusvalias que tendre que declarar en el IRPF del 2014 .

El aumento de la cuenta no llega a los 50000€,ni en valor de las acciones que poseo en cartera ni en la liquidez de la cuenta por lo que tengo claro segun me has respondido en anterior pregunta que no debo rellenar el modelo 720 .

Ahora que me voy enterando de lo del formulario D6 quiero ponerme al dia con los fallo que pueda tener en mi cuenta.

¿debo rellenar el modelo D6 ,o puedo rellenarlo ahora en enero 2014?

he visto el formulario a rellenar en que se pide ISIN asi como el numero de acciones y su valor nominal , individualmente para cada accion .

¿ pero que pasa con el dinero que se tenga en liquidez en la cuenta o entre de posibles ventas de futuras compra/ventas?

El formulario una vez completo se imprime y se puede entregar en cualquier registro de la administracion(¿en cualquier oficina de hacienda entiendo?

¿Se deben entregar con fotocopias del DNI y del extracto de la cuenta al entregar en formulario o eso es para documentacion adicional solo?

En la ayuda del progama AFORIX no veo claro en el apartado

12-nominal en la moneda de denominacion – esto esta claro el valor adquisicion en usd ?

pero en el apartado 13-importe efectivo- aqui es donde tengo dudas en la ayuda no veo nada sobre importe en euros al cambio del 31 de diciembre en mi caso deposito.

¿sera que esta incompleta la ayuda? porque en tu informacion J. importe efectivo en euros lo dice bien claro. ¿Tendre algun problema por no presentarar el D6 en su momento? o algun error en lo expuesto anteriomente

Bueno espero haberme explicado bien y perdon por lo extenso y gracias por la paciencia hacia nosotros

un saludo

Puedes rellenarlo cuando quieras pero el valor de las acciones el a cierre del 31 de diciembre, por lo que este dato hasta dentro de unas horas no lo tendrás.

La presentación se tiene que hacer durante el mes de enero. En cualquier Registro de la administración, valen oficinas AEAT, pero también cualquiera de un ministerio.

Junto a la primera presentación se debe adjuntar copia del DNI. Y ademas siempre una copia del extracto patrimonial a 31 de diciembre.

Los depositos no se declaran

Los futuros no se declaran

Los tipos de cambio a emplear son los oficiales. Puedes consultarlos en http://www.ecb.int.

Muy buenas Javier y Muchas gracias por tu magnífico trabajo.

Tengo un par de dudas sobre la presentación de este modelo, haber si serías tan amable de aclarármelas:

1.- ¿Es necesario declarar valores españoles que esté comprados en brokers extranjeros tipo Interactivebrokers?.

2.- ¿Si durante el año 2013, se compraron y vendieron acciones, pero dichas acciones no se tienen a 31 de Diciembre, hay que declarar que se tuvieron en 2013?. ¿Para enero del 2015, se tendrán que declarar las que se tenían a 31 de Diciembre de 2013 y se vendieron en 2014?.

Muchísimas gracias y Felices Fiestas.

Si. Aunque las acciones sean de compañías extranjeras, o los propios bonos del Tesoro Español comercializados en el extranjero y depositados en el extranjero hay que declararlos en el 720.

Si a 31 de diciembre ya has vendido las acciones y previamente no se habían declarado, no tienes que declararlas en el 720.

Si una acción se declara en 2013 y en 2014 se vende, tendrás que declarar la venta (porque se había declarado previamente) en el 720 de 2014 que se presentará el primer trimestre de 2015.

Gracias Javier,

Pero estoy un poco confundido, en tu respuesta me hablas del modelo 720, y mi duda era referida al d6, porque tenía entendido que el 720 lo tendría que presentar sólo si las acciones valen más de 50.000 €.

¿Entonces el d6 no lo presento si no presento el 720?.

Gracias y perdona por insistir pero me he echo un lío.

Si, el modelo 720 no se presenta al no llegar a los 50.000.

El D6 hay que presentarlo en el Ministerio, siempre que tengas valores en el extranjero, para cualquier importe. Independientemente de que presentes o no el 720 a la AEAT

Hola, en 2011 abrí una cuenta en Inteactive Brokers, broker que trabaja con cuentas omnibus(que está a nombre del broker). Tengo 22.000€ y no he hecho ningún tipo de comunicación al bde. En cuanto a las declaraciones de renta, el primer año no declaré porque tenia unas leves perdidas y no merecia la pena el papeleo para quitarse las minusvalias. El año pasado declaré unas plusvalías que tenía. ¿He hecho lo correcto?

Con todos estos papeleos que está pidiendo hacienda y el bde, se están complicando mucho y veo riesgo de meter la pata, estaba pensando en repatriar el dinero a un broker español. Al no ser la cuenta nominativa mía, sino que es del broker, ¿podría provocarme algún quebradero de cabeza al traspasar a mi cuenta un importe tan elevado? Estoy cobrando el subsidio y ¿esto podría verse como un ingreso?

Gracias por el blog lo he descubierto buscando información sobre el d6 y es fantástico.

Si, tienes derecho a declarar las minusvalías.

La repatriación a España, si puedes justificar el origen y los movimientos realizados, hazla tranquilamente, no se considera ingreso, ni para las cifras que manejan los bancos es elevada.